Hace un año, Juan tomó la decisión de hacer realidad su sueño de tener vivienda propia, para ese momento, él contaba con algunos ahorros, pero no eran suficientes para finiquitar la negociación, así que la opción que tomó fue adquirir un crédito hipotecario a largo plazo.

(Un crédito hipotecario, es un préstamo que hace una entidad financiera, cuyo destino será la compra de un bien inmueble. Dependiendo de tus ingresos mensuales y tu capacidad de pago, el banco define cuánto dinero puede prestarte, de cuánto será la cuota mensual y el plazo del crédito. Así mismo, la principal característica de este crédito, es que el banco te exige una garantía real, es decir, al formalizar la operación, compras tu casa con el dinero del banco y el inmueble será de propiedad del banco hasta tanto no se temine de pagar el crédito.

Juan, para cumplir el sueño de tener vivienda propia, tuvo que pagar una cuota inicial del 30% del valor del inmueble, y el 70% restante fue financiado por el banco a través del crédito hipotecario.

Así las cosas, ya que el costo total de la vivienda era de $60.000 USD, Juan tuvo que pagar una cuota inicial de $18.000 USD, y solicitar una financiación de $42.000 USD. La cuota fija mensual a pagar estimada por el banco fue de $366 USD, a una tasa efectiva anual de 8.9% y un plazo de 20 años – sin incluir los seguros exigidos –

Finiquitada la negociación Juan estaba feliz, el sueño de tener su vivienda propia, estaba cumplido y todo había salido como lo había planeado.

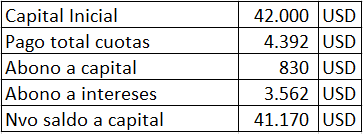

Cumpliendo su compromiso, tal como lo estableció con el banco, cada mes realizó el pago de su cuota mensual por valor de $366 USD, lo que quiere decir que, en el primer año, realizó pagos por valor total de $4.392 USD. Sin embargo, al recibir el extracto, su sorpresa fue grande cuando se dio cuenta que, aunque había pagado más de 4.000 USD al banco, el saldo del crédito después de un año, prácticamente era el mismo.

Veamos entonces lo que sucede cada vez que el banco recibe el pago de la cuota mensual y hace el respectivo abono al crédito hipotecario:

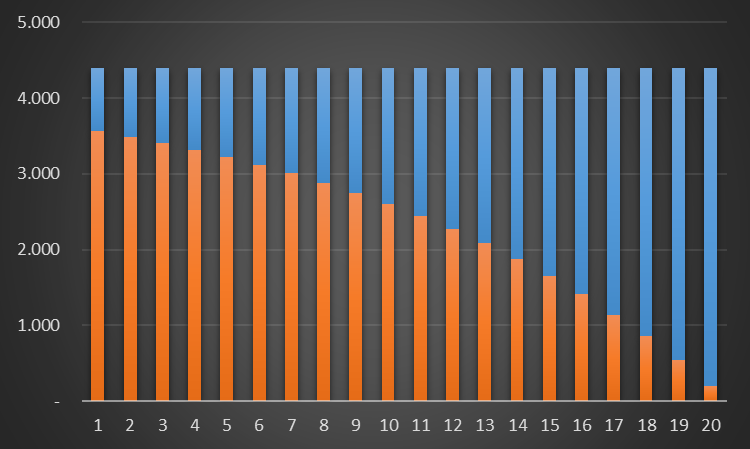

En el gráfico puedes ver los pagos que se realizarán año a año durante los 20 años del crédito, los 366 USD mensuales representan un valor anual de 4.392 USD de los cuales en el primer año el 81%, es decir, 3562 USD corresponde a abono a intereses y el 19%, es decir, tan solo la suma de 830 USD se destina a abono a capital.

También puedes apreciar que durante la mitad del plazo, más o menos hasta el año 11, el abono a intereses es mayor que el abono a capital, y solo a partir del año 13 empieza a verse la disminución de intereses frente al abono a capital.

Esto se debe precisamente a que el cobro de intereses es directamente proporcional al valor de la deuda, es decir, a mayor valor de deuda mayor cobro de intereses y, en la medida en que la deuda va disminuyendo, el cobro de intereses será menor, con lo cual lo abonos a capital empiezan a incrementar, tal como lo vemos en la gráfica.

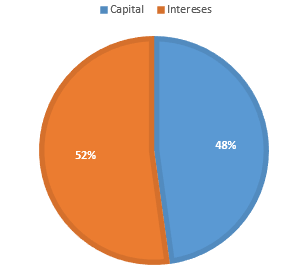

De este análisis Juan concluyó que, si seguía cumpliendo a cabalidad el plan de pagos, no sólo demoraría 19 años más en ser el dueño único y real de su vivienda, sino que además terminaría pagando por el inmueble la suma de $87.836 USD, es decir, prácticamente más del doble del valor prestado, debido a los intereses propios del crédito hipotecario.

Juan me consultó si era posible revaluar su plan de pagos con el fin de pagar menos intereses al banco. Esta fue mi respuesta para Juan, que aplica, para quienes tienen un caso similar o piensan financiar con el banco la compra de su vivienda: los créditos de vivienda pueden pre pagarse total o parcialmente en cualquier momento sin ninguna penalidad. Así que, cancelar todos los meses un valor adicional, reduciría el número de cuotas pactadas en su crédito hipotecario y a la vez el monto de los intereses a pagar.

Teniendo en cuenta que el saldo del crédito, después de los abonos del primer año es de $41.170 USD, y que aún le quedan 19 años para pagar, a una tasa de 8.9% E.A. ¿qué pasaría si Juan realizara un abono de $100 USD todos los meses, adicional a la cuota establecida con el banco de $366 dólares?

La respuesta es que ese abono adicional le permitiría a Juan terminar de cancelar el crédito en 14 años y 3 meses. En este escenario el valor total cancelado sería de $69.313 USD, lo que representa una reducción de $14.132 USD frente al valor de $83.445 USD que terminaría pagando con el plan de pagos original y una reducción en tiempo de 5 años y 9 meses.

Ahora, si Juan hace un esfuerzo mayor y logra hacer abonos adicionales de $200 USD todos los meses, cancelaría su crédito en 10 años y 10 meses, logrando una reducción de intereses de $22.079 USD y de 8 años y 2 meses con respecto al plan de pagos original.

Después de conocer esta información, Juan hizo una revisión detallada de su flujo de efectivo (cashflow), y viendo sus números y su capacidad de pago actual, se comprometió con el segundo escenario, es decir, hacer abonos adicionales de $200 USD, con lo cual logrará ser dueño de su inmueble en menos de 11 años y lograr una reducción bastante significativa en intereses.

Así que, si te encuentras en una situación similar, vale la pena que revises tu plan de pagos, pero recuerda que nada se logra sin esfuerzo y compromiso, incluso si no cuentas con ingresos adicionales, con un ajuste pequeño en tus gastos, puedes liberar flujo de caja destinado a sumarse a la cuota mensual de tu crédito hipotecario, lo que podría representarte, al igual que a Juan, ser dueño de tu inmueble en menos tiempo del pactado y un ahorro hasta del 40% en el pago de intereses del crédito.

Haz cuentas y piensa lo mucho que puedes ganar si tu presupuesto logras ajustar.

como puedo hacer el cálculo de la reducción de acuerdo a mi capacidad de pago (y un esfuerzo adicional), podría por favor indicarme el proceso para saber x ej si puedo pagar entre 2.000.000 millones a 5.000.000 millones mas, cuanto me podría ahorrar, y para q me lo abonen al capital y no al interes me podrias ayudar

Estimada Catalina, la respuesta a tu pregunta ha sido enviada a tu correo.

Este tramite no necesita intermediarios? , veo que hay varias empresas que ofrecen ayudar con ese tramite ante el banco y cobran una comisión sobre el valor que disminuye el crédito, es posible hacer este tramite directamente en el banco solicitandole la reducción del crédito. Mi crédito tiene el beneficio del gobierno a la tasa de interés también se puede, porque en el banco me dijeron que perdia este beneficio si pagaba mas de la cuota o en menos tiempo.

Estimada Alexa, efectivamente existen varias empresas que ofrecen este servicio de asesoría y acompañamiento. De igual forma este proceso debería poder hacerse directamente con el banco sin necesidad de intermediarios ya que de acuerdo a la Ley 546 de 1999 “Los créditos podrán prepagarse total o parcialmente en cualquier momento sin penalidad alguna. En caso de prepagos parciales, el deudor tendrá derecho a elegir si el monto abonado disminuye el valor de la cuota o el plazo de la obligación”.

Buenas tardes quisiera saber hago para presentar la propuesta al banco o necesariamente tengo que pagarle a una empresa experta en el tema

Me gustaría mucho tener más información al respecto y si lo puedo hacer personalmente sería magnífico para en lugar de pagar abonar esos dineros a la deuda

Estimada Jessica, efectivamente existen varias empresas que ofrecen este servicio de asesoría y acompañamiento. De igual forma este proceso debería poder hacerse directamente con el banco sin necesidad de intermediarios ya que de acuerdo a la Ley 546 de 1999 “Los créditos podrán prepagarse total o parcialmente en cualquier momento sin penalidad alguna. En caso de prepagos parciales, el deudor tendrá derecho a elegir si el monto abonado disminuye el valor de la cuota o el plazo de la obligación”.

Buenas tardes pero cual es el proceso que debo seguir en el banco ? Que formato solicitar o como hago para pedir este beneficio colaborame porfa

Hola Yudi, lo conveniente es que te dirijas al banco con el cual tienes el crédito hipotecario y le solicites la información correspondiente.

Buenos días Eliana, tengo una pregunta: si deseo hacer la reducción hipotecaría debo solicitar al mismo banco que me aprobó mi crédito? porque en mi caso me encuentro en una ciudad diferente a la de la oficina que me aprobó el crédito. gracias

Estimado Carlos, la respuesta a tu pregunta ha sido enviada a tu correo.

Como puedo hacer el cálculo de la reducción de acuerdo a mi capacidad de pago (y un esfuerzo adicional), podría por favor indicarme el proceso para saber x ej si puedo pagar entre 100 mil a 500 mil pesos mas, cuanto me podría ahorrar,

Muchas gracias

Hola Andrea, tu respuesta a la consulta fue enviada a tu correo personal

Pienso que una buena opción para reducir o eliminar la deuda de la hipoteca es subastar el inmueble. Si tengo una deuda la vendo a la mejor oferta en https://www.subasta.la/ y le digo adiós al problema 🙂